Autor: Dave

«Avanzando en MM 1: Sistema de cotización de inventario del creador de mercado»

«Avanzando en MM 2: Libro de órdenes y flujo de órdenes del creador de mercado»

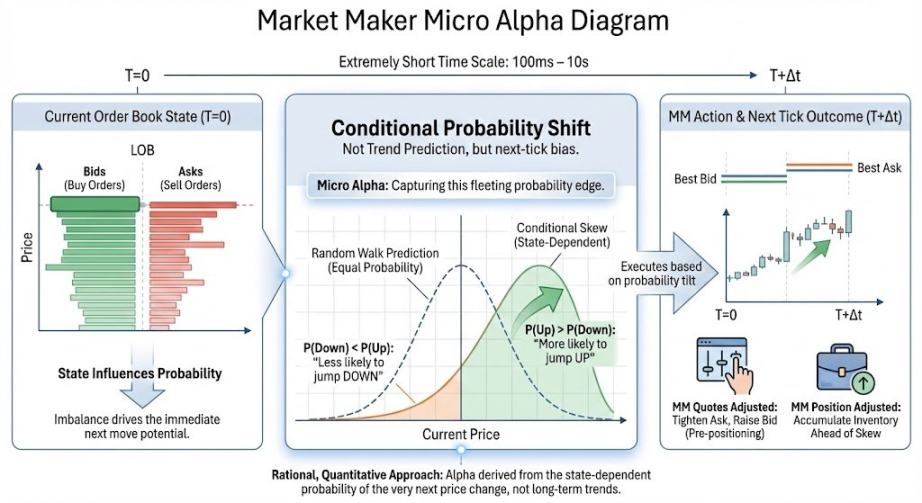

Los dos episodios anteriores mencionaron el flujo de órdenes y la cotización por inventario, dando la impresión de que los creadores de mercado solo pueden ajustarse de forma pasiva. Pero, ¿tienen estrategias proactivas? La respuesta es sí. Hoy presentamos las ventajas estadísticas y el diseño de señales, que son el «micro alpha» que persiguen los creadores de mercado.

1. ¿El alpha del creador de mercado?

El micro alpha se refiere al «cambio de probabilidad condicional» en la dirección del próximo movimiento de precio / deriva del precio medio / asimetría de operaciones en escalas de tiempo extremadamente cortas (~100 ms a ~10 s). Es importante señalar que el alpha en la visión de un creador de mercado no se trata de predecir tendencias o adivinar movimientos de precios; solo requiere un cambio de probabilidad, lo cual es diferente del alpha al que comúnmente nos referimos. En términos más simples:

La ventaja estadística del creador de mercado puede entenderse como si el estado del libro de órdenes «tiende» a mover el precio en cierta dirección dentro de una ventana de tiempo extremadamente corta. Si un creador de mercado calcula exitosamente la probabilidad de la dirección del precio en el próximo milisegundo usando ciertos indicadores, puede: 1. Estar más dispuesto a comprar antes de un probable aumento. 2. Retirar rápidamente las órdenes de compra antes de un probable descenso. 3. Reducir la exposición durante momentos de riesgo.

La base financiera para predecir la próxima dirección del precio es: debido a factores como el flujo de órdenes, el volumen del libro de órdenes y las tasas de cancelación de órdenes (que se discutirán más adelante), el mercado no es un movimiento browniano de «caminata aleatoria» en un instante corto, sino que tiene direccionalidad. La afirmación anterior es la traducción financiera del concepto matemático de «probabilidad condicional».

Con este alpha, los creadores de mercado pueden operar direccionalmente sobre los precios, finalmente ganando dinero a partir de los movimientos de precio en lugar de solo de los diferenciales como tarifas de servicio.

2. Introducción a las señales clásicas

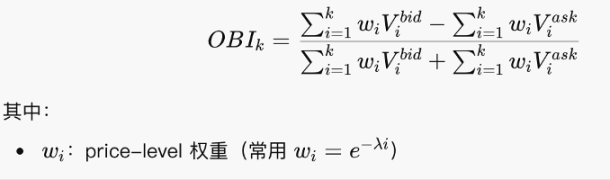

2.1 Desequilibrio del libro de órdenes: OBI

El OBI observa qué lado tiene «más órdenes en espera» cerca del nivel de precio actual, sirviendo como una estadística estandarizada de diferencial de volumen.

Esta fórmula es en realidad simple: es solo una lógica de proporción sumada, verificando si dominan las órdenes de compra o de venta. Un OBI que se acerca a 1 indica principalmente órdenes de compra, con un lado inferior grueso. Acercarse a -1 indica un lado superior grueso. Acercarse a 0 sugiere un equilibrio de compra-venta relativamente simétrico.

Es importante señalar que el OBI es una «instantánea estática». Si bien es un indicador clásico, no es efectivo por sí solo y debe usarse junto con las tasas de cancelación, las pendientes del libro de órdenes, etc.

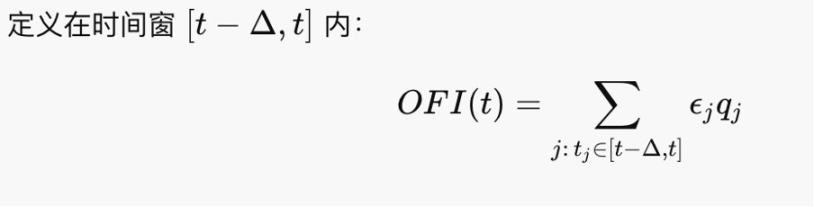

2.2 Desequilibrio del flujo de órdenes (OFI)

El OFI observa quién ataca activamente durante un período corto reciente. El OFI es el impulsor de primer orden de los cambios de precio porque los precios son empujados por las órdenes tomadoras, no por las órdenes en espera.

Se siente algo como el volumen neto de operaciones. En el marco de Kyle (1985), ΔP≈λ⋅OFI, donde λ es la profundidad del tick, por lo que el OBI es el factor que impulsa los movimientos de precio.

2.3 Dinámica de colas

La mayoría de los exchanges hoy siguen reglas de subasta continua basadas en el mejor precio y el principio de primero en llegar, primero en ser servido (FCFS), por lo que las órdenes enviadas hacen cola para ser ejecutadas. La cola representa la situación de las órdenes en espera, lo que determina el estado del libro de órdenes. Los estados anormales del libro de órdenes (junto con las situaciones de reposición y cancelación de órdenes) insinúan cambios direccionales de precio, es decir, micro alpha.

Dos escenarios a tener en cuenta en las colas:

1. Iceberg: órdenes ocultas

Ejemplo: Solo se muestran 10 lotes en la superficie, pero cada vez que se ejecutan, se reponen inmediatamente otros 10 lotes. La intención real podría ser de 1 000 lotes. El método que introduje en el primer episodio para molestar a los creadores de mercado y reducir costos es esencialmente un iceberg manual. En la práctica, algunos actores usan órdenes iceberg para ocultar su verdadero tamaño de orden.

2. Spoofing (órdenes falsas)

Colocar órdenes grandes en un lado para crear una «ilusión de presión» y cancelarlas rápidamente antes de que el precio se acerque. El spoofing contamina el OBI, las pendientes, etc., engrosando artificialmente la cola y aumentando el riesgo de movimiento. Además, los spoofs grandes pueden intimidar al mercado y potencialmente manipular los precios. Por ejemplo, se informa que la Bolsa de Valores de Londres atrapó a alguien manipulando divisas en 2015 usando spoofing. En el mundo cripto, también podemos hacer spoofing manualmente para molestar a los creadores de mercado, pero si la orden se ejecuta realmente, tu exposición se vuelve significativa.

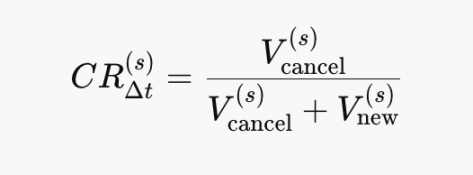

2.4 Tasa de cancelación del libro de órdenes (Cancel Ratio)

La tasa de cancelación es un estimador de la «tasa de desaparición» de liquidez:

Cancelación↑⇒ Pendiente↓⇒ λ↑⇒ ΔP se vuelve más sensible. Es una señal de inestabilidad que precede al OFI. CR→1: Casi puras cancelaciones. CR→0: Casi puras reposiciones. Las fórmulas matemáticas en este episodio son simples y pueden interpretarse mirando los diagramas.

CR↑⟹ El lado pasivo percibe un mayor riesgo futuro. Además, el CR no se usa solo, sino junto con el OFI y otros indicadores.

Lo anterior podría ser solo algunos juegos obsoletos del libro de órdenes, pero la creación de mercado evoluciona rápidamente. Además, con las acciones moviéndose on-chain, incluso los creadores de mercado tradicionales podrían aventurarse en la creación de mercado on-chain. Aun así, estos indicadores siguen siendo útiles e inspiradores.

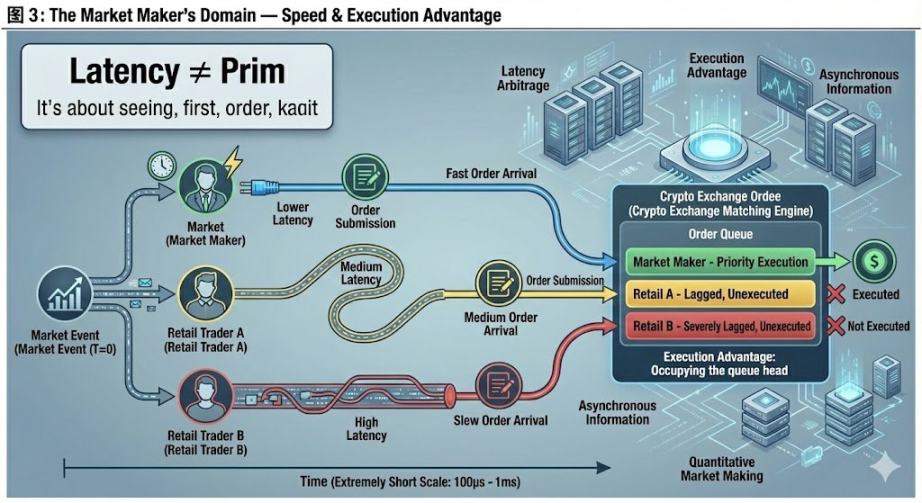

3. El dominio absoluto del creador de mercado: la velocidad

En las películas, a menudo escuchamos sobre fondos con velocidades de internet más rápidas que son más dominantes. Muchos creadores de mercado incluso reubican sus servidores más cerca de los servidores del exchange. ¿Por qué? Finalmente, hablemos de las ventajas del equipo físico y las «ventajas de ejecución» únicas en los exchanges cripto.

El arbitraje de latencia no se trata de predecir precios futuros, sino de ejecutar órdenes de compra/venta a precios más favorables antes de que otros «reaccionen». En modelos teóricos: los precios son continuos y la información está sincronizada. Pero en la realidad: los mercados están impulsados por eventos, la información llega de forma asíncrona. ¿Por qué llega la información de forma asíncrona? Porque recibir señales de precio de los exchanges y enviar instrucciones de orden a los exchanges toma tiempo: una limitación del mundo físico. Incluso en mercados totalmente compatibles: diferentes exchanges, fuentes de datos, motores de emparejamiento y ubicaciones geográficas causan retrasos. Por lo tanto, los creadores de mercado con equipos más avanzados tienen la iniciativa.

Esto prueba las capacidades propias del creador de mercado y tiene poco que ver con otros actores, por lo que lo considero su dominio absoluto.

Un ejemplo simple: supongamos que quieres vender, cotizando al mejor precio de venta del mercado. Teóricamente, debería ejecutarse. Pero yo también quiero vender, y porque veo el precio y cotizo más rápido que tú, ejecuto la orden primero. Tu inventario permanece sin vender, impidiendo que tu posición vuelva a neutral. Las situaciones reales son mucho más complejas.

Curiosamente, debido a la falta de regulación, casi todos los exchanges cripto pueden otorgar a cuentas específicas derechos de ejecución prioritarios, esencialmente permitiéndoles colarse en la cola. Esto es especialmente común en exchanges más pequeños, destacando la importancia de ser un «insider» en cripto, comparable a la investigación. Si puedes ejecutar de forma segura es un paso crucial para convertir la teoría del alpha en práctica.

Este episodio intenta escribir desde la perspectiva de un creador de mercado. Las operaciones reales son sin duda más complejas; por ejemplo, las colas dinámicas involucran muchos detalles matizados en la práctica. Se agradece la retroalimentación de expertos.

Posdata: Un arrepentimiento sobre este artículo es el título «Expansión de dominio en la creación de mercado». Originalmente pretendía discutir la cobertura dinámica y las opciones, ya que creo que este es el aspecto conceptualmente más desafiante de la creación de mercado, digno del «gran movimiento» de expansión de dominio. Sin embargo, después de trabajar en ello durante un día y escribir la mitad del artículo, no pude descubrir cómo explicarlo sistemáticamente, así que cambié al micro alpha. @agintender tiene un artículo que cubre muchos conceptos profesionales de cobertura: animo a todos a revisarlo.