نویسنده: دیو

“پیشرفت بازارگردانی ۱: سیستم قیمتدهی موجودی بازارگردان“

“پیشرفت بازارگردانی ۲: دفتر سفارش و جریان سفارش بازارگردان“

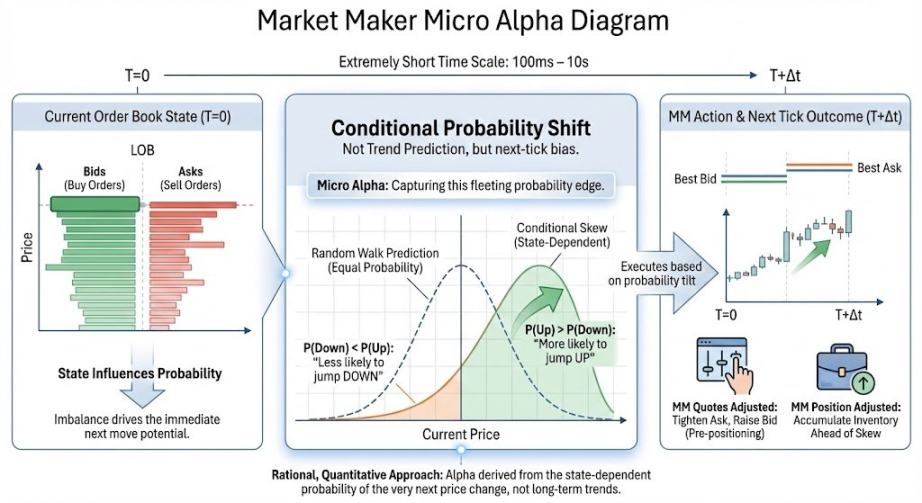

دو قسمت قبلی به جریان سفارش و قیمتدهی موجودی اشاره کردند، طوری که به نظر میرسد بازارگردانها فقط میتوانند منفعلانه تنظیم کنند. اما آیا آنها استراتژیهای فعالانهای دارند؟ پاسخ مثبت است. امروز، مزیتهای آماری و طراحی سیگنال را معرفی میکنیم که همان “آلفای خرد” مورد نظر بازارگردانها هستند.

۱. آلفای بازارگردان؟

آلفای خرد به “تغییر احتمال شرطی” در جهت حرکت قیمت بعدی / انحراف قیمت میانی / عدم تقارن معامله در مقیاسهای زمانی بسیار کوتاه (~۱۰۰ میلیثانیه تا ~۱۰ ثانیه) اشاره دارد. مهم است توجه کنید که آلفا در نگاه بازارگردان، مربوط به پیشبینی روند یا حدس حرکت قیمت نیست؛ فقط به یک تغییر احتمال نیاز دارد که با آلفایی که معمولاً به آن اشاره میکنیم متفاوت است. به زبان سادهتر:

مزیت آماری بازارگردان را میتوان اینگونه فهمید: آیا حالت دفتر سفارش “تمایل” دارد قیمت را در یک جهت خاص در یک پنجره زمانی بسیار کوتاه حرکت دهد؟ اگر یک بازارگردان با موفقیت احتمال جهت قیمت در میلیثانیه بعد را با استفاده از شاخصهای خاص محاسبه کند، میتواند: ۱. قبل از افزایش احتمالی، تمایل بیشتری برای خرید داشته باشد. ۲. قبل از کاهش احتمالی، سریعاً سفارشهای خرید را لغو کند. ۳. در لحظات پرریسک، مواجهه خود را کاهش دهد.

مبنای مالی برای پیشبینی جهت قیمت بعدی این است: به دلیل عواملی مانند جریان سفارش، حجم دفتر سفارش و نسبت لغو سفارش (که بعداً بحث خواهد شد)، بازار در یک لحظه کوتاه یک حرکت براونی “رندوم واک” نیست بلکه جهتدار است. عبارت بالا ترجمه مالی مفهوم ریاضی “احتمال شرطی” است.

با این آلفا، بازارگردانها میتوانند جهتدار روی قیمتها عمل کنند و در نهایت از حرکت قیمتها پول درآورند، نه فقط از اسپرد به عنوان کارمزد خدمات.

۲. معرفی سیگنالهای کلاسیک

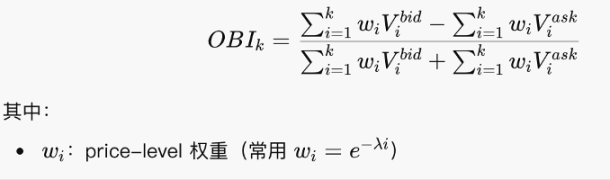

۲.۱ عدم تعادل دفتر سفارش: OBI

OBI بررسی میکند که کدام طرف “سفارشهای در انتظار بیشتری” نزدیک سطح قیمت فعلی دارد و به عنوان یک آمار استاندارد تفاضل حجم عمل میکند.

این فرمول در واقع ساده است—فقط یک منطق نسبت تجمعی است که بررسی میکند سفارشهای خرید یا فروش غالب هستند. OBI نزدیک به ۱ نشاندهنده سفارشهای خرید بیشتر، با ضخامت طرف پایین است. نزدیک به -۱ نشاندهنده ضخامت طرف بالا است. نزدیک به ۰ نشاندهنده تعادل خرید و فروش نسبتاً متقارن است.

مهم است توجه کنید که OBI یک “تصویر لحظهای ثابت” است. در حالی که یک شاخص کلاسیک است، به تنهایی مؤثر نیست و باید همراه با نسبت لغو، شیب دفتر سفارش و غیره استفاده شود.

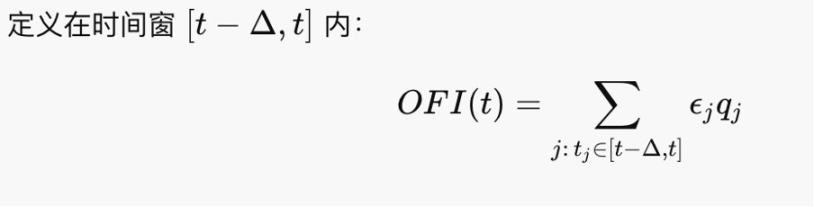

۲.۲ عدم تعادل جریان سفارش (OFI)

OFI بررسی میکند که چه کسی در یک دوره کوتاه اخیر فعالانه حمله میکند. OFI محرک درجه اول تغییرات قیمت است زیرا قیمتها توسط سفارشهای تیکر (گیرنده) فشار داده میشوند، نه توسط سفارشهای در انتظار.

احساس آن کمی شبیه حجم معاملات خالص است. در چارچوب کایل (۱۹۸۵)، ΔP≈λ⋅OFI، که در آن λ عمق تیک است، بنابراین OBI عامل محرک حرکت قیمتها است.

۲.۳ پویایی صف

اکثر صرافیهای امروزی از قوانین حراج پیوسته مبتنی بر بهترین قیمت و اولویت ورود (FCFS) پیروی میکنند، بنابراین سفارشهای ارسالی در صف قرار میگیرند تا پر شوند. صف نشاندهنده وضعیت سفارشهای در انتظار است که حالت دفتر سفارش را تعیین میکند. حالتهای غیرعادی دفتر سفارش (همراه با وضعیت پر کردن مجدد و لغو سفارش) به تغییرات جهتدار قیمت اشاره میکند، یعنی آلفای خرد.

دو سناریو قابل توجه در صفها:

۱. کوه یخ (Iceberg): سفارشهای پنهان

مثال: فقط ۱۰ لات روی سطح نشان داده میشود، اما هر بار که پر میشوند، بلافاصله ۱۰ لات دیگر جایگزین میشود. قصد واقعی ممکن است ۱۰۰۰ لات باشد. روشی که در قسمت اول برای اذیت کردن بازارگردانها برای کاهش هزینهها معرفی کردم، در اصل یک کوه یخ دستی است. در عمل، برخی بازیگران از سفارشهای کوه یخ برای پنهان کردن اندازه واقعی سفارش خود استفاده میکنند.

۲. اسپوفینگ (سفارشهای جعلی)

قرار دادن سفارشهای بزرگ در یک طرف برای ایجاد “توهم فشار” و لغو سریع آنها قبل از نزدیک شدن قیمت. اسپوفینگ OBI، شیبها و غیره را آلوده میکند، به طور مصنوعی صف را ضخیم میکند و ریسک حرکت را افزایش میدهد. علاوه بر این، اسپوفینگهای بزرگ میتوانند بازار را بترسانند و به طور بالقوه قیمتها را دستکاری کنند. به عنوان مثال، گزارش شده است که بورس لندن در سال ۲۰۱۵ کسی را که با استفاده از اسپوفینگ فارکس را دستکاری میکرد، گرفت. در دنیای کریپتو، ما نیز میتوانیم به صورت دستی اسپوفینگ کنیم تا بازارگردانها را اذیت کنیم، اما اگر سفارش واقعاً پر شود، مواجهه شما قابل توجه میشود.

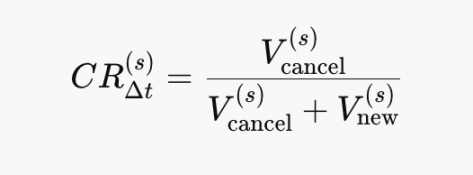

۲.۴ نسبت لغو دفتر سفارش (نسبت لغو)

نسبت لغو یک برآوردگر از “نرخ ناپدید شدن” نقدینگی است:

لغو↑⇒شیب↓⇒λ↑⇒ΔP حساستر میشود. این یک سیگنال بیثباتی است که OFI را هدایت میکند. CR→۱: تقریباً لغو خالص. CR→۰: تقریباً پر کردن مجدد خالص. فرمولهای ریاضی در این قسمت ساده هستند و میتوان با نگاه به نمودارها تفسیرشان کرد.

CR↑⟹ طرف منفعل، ریسک آتی افزایش یافته را درک میکند. همچنین، CR به تنهایی استفاده نمیشود بلکه همراه با OFI و سایر شاخصها است.

موارد بالا ممکن است فقط چند بازی قدیمی دفتر سفارش باشند، اما بازارگردانی به سرعت تکامل مییابد. علاوه بر این، با حرکت سهام به روی زنجیره، حتی بازارگردانهای سنتی نیز ممکن است به بازارگردانی روی زنجیره روی آورند. با این حال، این شاخصها همچنان مفید و الهامبخش هستند.

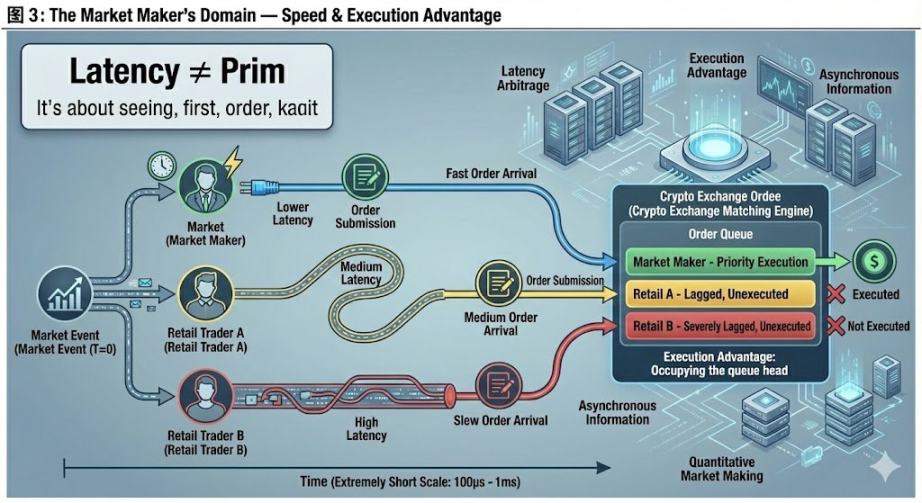

۳. قلمرو مطلق بازارگردان: سرعت

در فیلمها، اغلب میشنویم که صندوقهایی با سرعت اینترنت بالاتر غالبتر هستند. بسیاری از بازارگردانها حتی سرورهای خود را به سرورهای صرافی نزدیکتر میکنند. چرا؟ در نهایت، بیایید در مورد مزایای تجهیزات فیزیکی و مزایای منحصر به فرد “اجرایی” در صرافیهای کریپتو صحبت کنیم.

آربیتراژ تأخیر، مربوط به پیشبینی قیمتهای آینده نیست، بلکه اجرای سفارشهای خرید/فروش در قیمتهای مطلوبتر قبل از اینکه دیگران “واکنش” نشان دهند، است. در مدلهای نظری: قیمتها پیوسته هستند و اطلاعات همگامسازی میشوند. اما در واقعیت: بازارها رویداد-محور هستند، اطلاعات به صورت ناهمگام میرسند. چرا اطلاعات ناهمگام میرسند؟ زیرا دریافت سیگنالهای قیمت از صرافیها و ارسال دستورات سفارش به صرافیها هر دو زمان میبرند—یک محدودیت دنیای فیزیکی. حتی در بازارهای کاملاً مطابق: صرافیهای مختلف، منابع داده، موتورهای تطبیق و موقعیتهای جغرافیایی باعث تأخیر میشوند. بنابراین، بازارگردانهایی با تجهیزات پیشرفتهتر، ابتکار عمل را در دست دارند.

این موضوع تواناییهای خود بازارگردان را میآزماید و ارتباط کمی با سایر بازیکنان دارد، بنابراین من آن را قلمرو مطلق آنها میدانم.

یک مثال ساده: فرض کنید میخواهید بفروشید و با بهترین قیمت پیشنهادی بازار قیمتدهی میکنید. از نظر تئوری، باید پر شود. اما من نیز میخواهم بفروشم، و چون قیمت را سریعتر از شما میبینم و قیمتدهی میکنم، سفارش من اول پر میشود. موجودی شما فروخته نشده باقی میماند و مانع از بازگشت موقعیت شما به حالت خنثی میشود. موقعیتهای واقعی بسیار پیچیدهتر هستند.

جالب اینجاست که به دلیل عدم مقررات، تقریباً همه صرافیهای کریپتو میتوانند به حسابهای خاص حق اجرای اولویتدار اعطا کنند—اساساً به آنها اجازه میدهند در صف جلو بزنند. این امر به ویژه در صرافیهای کوچکتر رایج است و اهمیت “داخلی بودن” در کریپتو را برجسته میکند، قابل مقایسه با تحقیق. اینکه آیا میتوانید با امنیت اجرا کنید، گامی حیاتی در تبدیل تئوری آلفا به عمل است.

این قسمت سعی کرده از دیدگاه یک بازارگردان بنویسد. عملیات واقعی بدون شک پیچیدهتر است—به عنوان مثال، صفهای پویا شامل جزئیات ظریف زیادی در عمل هستند. بازخورد متخصصان مورد استقبال است.

پینوشت: یک افسوس درباره این مقاله عنوان “گسترش قلمرو در بازارگردانی” است. من در ابتدا قصد داشتم در مورد پوشش ریسک پویا و اختیارات معامله بحث کنم، زیرا معتقدم این چالشبرانگیزترین جنبه مفهومی بازارگردانی است، شایسته عنوان “گسترش قلمرو”. با این حال، پس از یک روز کار روی آن و نوشتن نیمی از مقاله، نتوانستم بفهمم چگونه آن را به صورت سیستماتیک توضیح دهم، بنابراین به آلفای خرد روی آوردم. @agintender مقالهای دارد که بسیاری از مفاهیم حرفهای پوشش ریسک را پوشش میدهد—همه را تشویق میکنم آن را بررسی کنند.